Zapraszamy do lektury krótkiej analizy obecnej sytuacji w sektorze budownictwa wobec najnowszych danych GUS, przygotowanej przez dr Damiana Kaźmierczaka, członka zarządu, głównego ekonomistę PZPB.

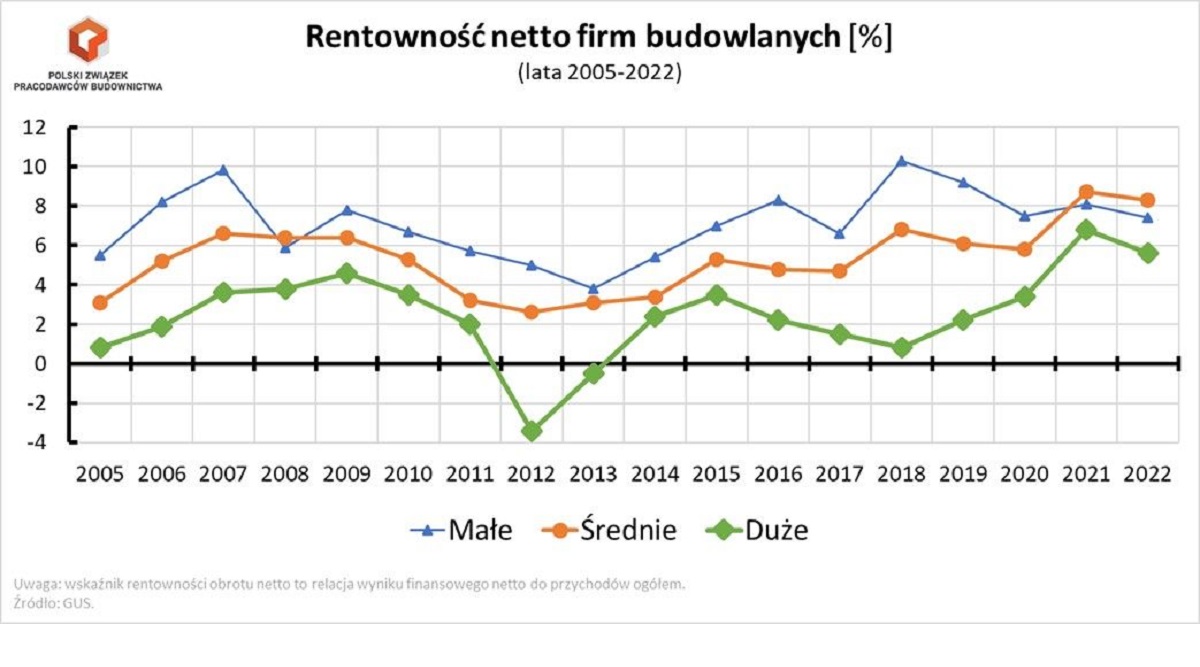

W opublikowanych niedawno danych #GUS widać pogorszenie rentowności firm budowlanych na skutek bezprecedensowego wzrostu kosztów budowy w latach 2021-22. W 2022 r. rentowność netto DUŻYCH firm budowlanych spadła o ponad 1 pkt proc. do poziomu ok. 5,5%, a w firmach MAŁYCH i ŚREDNICH obniżyła się o ok. 0,4-0,7 pkt proc. w okolice 7,5-8,5%

Spadek rentowności nie wydaje się więc przesadnie duży na tle b. alarmistycznych sygnałów płynących z branży budowlanej przez cały 2022 rok. Mało tego, wyniki finansowe firm budowlanych sprawiają wrażenie całkiem przyzwoitych na tle piekielnie trudnych uwarunkowań rynkowych w latach 2021-22. O co chodzi i czego możemy się dalej spodziewać…?

?Wzrost kosztów budowy jest widoczny w sprawozdaniach firm z dużym opóźnieniem. Obserwujmy więc z napięciem wyniki przedsiębiorstw w latach 2023-24. Z danych #Coface wynika, że w I kw. 2023 r. liczba niewypłacalności w sektorze budownictwa wzrosła o prawie 100% kw./kw. i niemal 150% r/r! Sytuacja w polskim budownictwie jest więc BARDZO TRUDNA, zwłaszcza w segmencie MŚP.

? Firmom zaczynają spadać przychody, bo na rynku budowlanym panuje dekoniunktura i nie ma dostatecznej liczby nowych zleceń, które zapewniłyby stabilny strumień pieniężny na pokrycie wysokich kosztów. Bardzo negatywnie należy ocenić niekończący się spór polskiego rządu z instytucjami UE wokół funduszy KPO, które prawdopodobnie pozwoliłyby przejść polskiemu budownictwu przez okres dekoniunktury w miarę suchą stopą.

? Brak nowych zleceń prowadzi do ostrej konkurencji cenowej między firmami, która promuje agresywne zachowania na etapie ofertowania. Krótko mówiąc, firmy budowlane często oferują niebezpiecznie niskie ceny, żeby tylko zdobyć kontrakt. Takie okoliczności wpłyną negatywnie na rentowność przedsiębiorstw w latach 2023-25.

? W segmencie publicznym funkcjonują mechanizmy waloryzacji wynagrodzenia, które w niektórych segmentach przynajmniej CZĘŚCIOWO rekompensują firmom nadzwyczajny wzrost cen. Na drogach i kolei funkcjonują jednak limity waloryzacji, które są b. nisko osadzone. Po ich przekroczeniu wzrost kosztów ?zjada? założoną marżę. Tak dzieje się na wielu kontraktach pozyskanych w latach 2021-22. Natomiast w segmencie energetycznym, samorządowym czy wojskowym klauzule waloryzacyjne są WYSOCE NIEEFEKTYWNE i wiele kontraktów przynosi firmom duże straty.

? Firmy próbują negocjować w prywatnymi i publicznymi inwestorami podwyższenie wynagrodzenia za realizowane kontrakty Wychodzi to różnie: czasem się udaje, ale często strony wikłają się w zupełnie niepotrzebną batalię sądową.

? Ceny materiałów na rynku faktycznie się ustabilizowały, bo spada popyt i zakończył się okres paniki i spekulacji. Wyraźnie drożeje tylko cement i beton. Tanieją paliwa.

![Może być zdjęciem przedstawiającym tekst ?P ZWIĄZEK PRACODAWCäW BUDOWNICTWA 12 10 Rentownośćnetto firm budowlanych [%] (lata 2005-2022 8 6 2 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 Uwaga: Zródło:GUS. Małe to Średnie do Duże?](https://scontent-waw1-1.xx.fbcdn.net/v/t39.30808-6/350512689_809254550817596_6764147426795159230_n.jpg?_nc_cat=109&ccb=1-7&_nc_sid=730e14&_nc_ohc=IRtKZlitNFwAX86LgU_&_nc_ht=scontent-waw1-1.xx&oh=00_AfAyphclle6UdlHHeK7ydietlhB8GRGC9D9x1N2-qNjxOA&oe=647D4B96)